上市前引进私募基金的最佳时机是什么时候?

核心结论: 企业引进私募基金的最佳时机是IPO申报前9-12个月,此时企业已基本满足上市条件,估值趋于稳定,且有足够时间消化投资带来的变化。

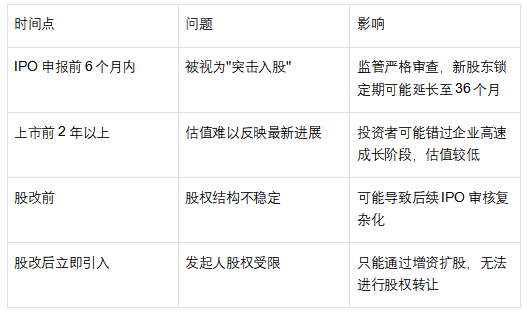

为什么不是其他时间?

1.条件一:企业已符合上市基本要求

◦财务指标达标(主板:连续3年盈利;科创板:市值+收入/研发投入)

◦合规体系完善(无重大违法违规记录)

◦股权结构清晰稳定

2.条件二:已完成股改

◦有限责任公司转为股份有限公司,这是IPO的必要前提

◦股改后引进私募,既可以增资扩股也可股权转让

3.条件三:业务模式成熟,业绩稳定增长

◦商业模式已验证,具备可持续盈利能力

◦最近一期财务数据表现良好,为估值提供支撑

4.条件四:上市计划明确

◦已选定中介机构(券商、律师、会计师),启动上市辅导

◦有清晰的IPO时间表,通常为引进私募后9-12个月

1. 硬科技/半导体行业

•最佳时机: 产品量产前6-12个月,或核心技术突破后

•特点: 投资机构倾向于"临门一脚",在IPO申报前一年集中入股

•案例: 多家科创板企业在IPO申报前12个月引入PE,为上市"背书"

2. 生物医药行业

•最佳时机: 临床III期成功后,NDA(新药申请)前

•特点: FDA/药监局批准是关键里程碑,此前估值较低,获批后显著提升

•案例: 北芯生命在产品商业化后、IPO前2个月完成D轮融资

3. 消费/互联网行业

•最佳时机: 用户规模/营收达到行业头部梯队时

•特点: 规模效应明显,融资目的从"扩张"转向"优化治理、补充现金流"

•案例: 京东在IPO前引入多家PE和基石投资者,重点提升财务健康和治理结构

估值合理提升

◦避免上市前"突击入股"的监管质疑

◦给企业足够时间证明业绩,支撑更高估值

◦监管机构更认可渐进式估值增长(不超过25%的涨幅)

战略资源导入

◦引入具有行业背景的战略投资者,提供产业链资源

◦大型PE/主权基金入股可增强市场信心,为IPO"背书"

资金与上市准备双保障

◦补充IPO审核期间的流动资金需求

◦协助完善公司治理、内控体系,解决上市合规问题

◦部分投资者可担任"基石投资者",锁定IPO份额

1. 锁定期考量

•私募投资基金在IPO后通常锁定12个月

•若在IPO申报前12个月内入股,锁定期可能延长至36个月

•若为控股股东或实际控制人关联方,锁定期为36个月

2. 估值策略

•Pre-IPO轮估值应接近上市预期,但不宜过高(通常为上市估值的70-90%)

•避免短期内估值大幅波动,引发监管关注

3. 融资规模控制

•单次融资比例建议不超过总股本的20%,避免过度稀释

•原股东减持(如有)不宜超过个人持股的1/3,保持上市后控制权稳定

准备阶段(IPO前18-24个月)

◦完成股改,规范公司治理

◦确保财务合规,解决历史问题

◦制定清晰的IPO时间表

启动融资(IPO前9-12个月)

◦联系专业PE机构(尤其是有行业背景的)

◦完成尽职调查和估值谈判

◦签署投资协议(注意对赌条款和锁定期安排)

上市冲刺(融资后)

◦利用资金提升业绩,验证估值

◦引入投资者资源,完善业务布局

◦6个月后递交IPO申请,确保审核期间股权结构稳定

记住: 上市前引进私募基金不是越早越好,也不是越晚越好,而是在企业基本满足上市条件、完成股改后的9-12个月这个"黄金窗口期",既能获得合理估值,又能为IPO提供有力支持。